コロナ禍により一気に落ち込んだインバウンド需要の回復を受けて、「免税対応したい」と考える店舗は多いでしょう。

そこで本記事では、店舗が免税対応する4つのステップと、2021年10月から義務化された免税販売の電子化対応について解説します。

免税対応を検討している店舗経営者の方はぜひ参考にしてみてください。

この記事の目次

免税(免税店)とは

免税とは商品販売において、消費税を課税せずに販売する仕組みのことです。これに対応した店舗を「免税店」と呼びます。免税にはTAX FREEとDUTY FREEの2種類があるので、まずはこれらの違いを整理しましょう。

TAX FREEとDUTY FREE

免税におけるTAX FREE(タックス・フリー)とは、外国人観光客に対して消費税を課税せず商品を販売することを意味します。よく言われる免税店は、このTAX FREEに該当する店舗です。百貨店やドラッグストア、個人商店など街中にある免税店なので「市中免税店」とも呼ばれています。

一方、DUTY FREEは消費税に加えて関税や酒税、たばこ税なども免税した上で商品を販売することを意味します。DUTY FREEを掲げられるのは、関税法によって定められた「保税免税店」のみであり、国際空港の出国エリアでよく見られる店舗なので、「空港方免税店」とも呼ばれています。

店舗が免税対応するメリット・デメリット

続いて、店舗が免税対応するメリット・デメリットをそれぞれ整理してみましょう。

免税対応するメリット

店舗が免税対応する大きなメリットとは、外国人観光客に選ばれやすいお店になり、なおかつインバウンド需要で売上が増えることです。

外国人観光客の多くは「日本の質の良い商品を安く手に入れること」を期待して来日しています。円安によりその傾向は加速し、より良いものをより安く入手できる日本は、外国人観光客にとって魅力的な観光地です。

そんな中、店舗が免税対応していれば消費税が課税されないため、外国人観光客に選ばれやすいお店になることができます。インバウンド需要の拡大に伴い売上増加が期待できるため、外国人観光客の多い地域では免税対応を強くおすすめします。

免税対応するデメリット

大きなメリットがある一方で、免税対応にはデメリットもあります。それが「免税対応にかかる負担」です。

店舗が免税対応をするためにはまず、税務署に必要書類を提出して審査を受けなければいけません。さらに、2021年10月に義務化された免税販売の電子化対応の負担もあります。電子化対応については記事の後半で解説しているので、ぜひ参考にしてみてください。

免税対応にあたってある程度の労力・コストはかかりますが、それを上回るメリットが期待できるため、免税対応する店舗が増えているのです。

店舗が免税対応する3つのステップ

それでは、店舗が免税対応するための4つのステップを解説します。免税対応を目指している方は、これを参考に免税対応手続きを進めてみてください。

1. 必要書類を用意する

まずは、免税対応手続きに必要な書類を用意しましょう。用意する書類は「一般型の免税店」か「手続委託型の免税店」かによって異なります。

<免税対応手続きに必要な書類>

- 一般型の免税店…輸出物品販売場許可申請書(一般型用)

- 手続委託型の免税店…輸出物品販売場許可申請書(手続委託型の用)

- 共通の必要書類…購入記録情報の提供方法等の届出書

「一般型の免税店」とは、自店舗のみで免税販売が完結するタイプの店舗です。一方「手続委託型の免税店」とは、商店街または商業施設の専門カウンターで免税販売対応を行うタイプの店舗です。

店舗が商店街や商業施設にある場合は、専門カウンターによる免税販売に対応しているかどうか事前にチェックしましょう。

2. 税務署に申請する

必要書類を用意できたら、それを管轄の税務署に提出しましょう。ちなみに書類提出はe-Taxからも可能となっています。

書類提出後は税務署による審査が行われます。審査では次の3つの要件を満たしているかどうかチェックされるので、参考にしてください。

- 次のAまたはBの要件を満たす事業者(消費税の課税事業者※)が経営する店舗であること

A. 国税の滞納がないこと

B. 輸出物品に国税の滞納がないこと - 訪日外国人観光客の利用する地域または利用が見込まれる地域に所在する店舗であること

- 免税販売に必要な人員を配置し、かつ免税販売を行うための設備を有する店舗であること

※その課税期間における課税売上高が1,000万円以下の事業者で、免税事業者に該当する者は、課税選択の手続きを行うことで課税事業者となることができ

3. 電子化対応システムを導入する

最後に、電子化対応システムを導入しましょう。電子化対応システムとは、2021年10月に義務化された「免税販売の電子化対応」の要件を満たしているシステムのことです。

どういったシステムが電子化対応システムに該当するのか、どのシステムを選ぶべきかを章で詳しく解説します。

免税販売の電子化対応とは?

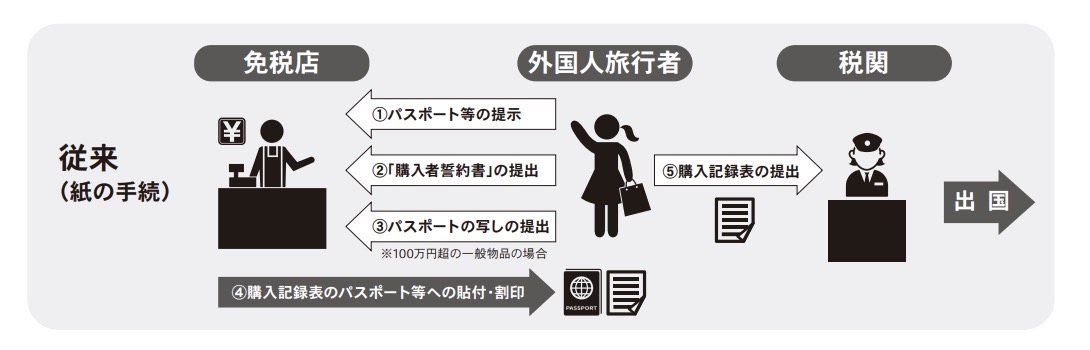

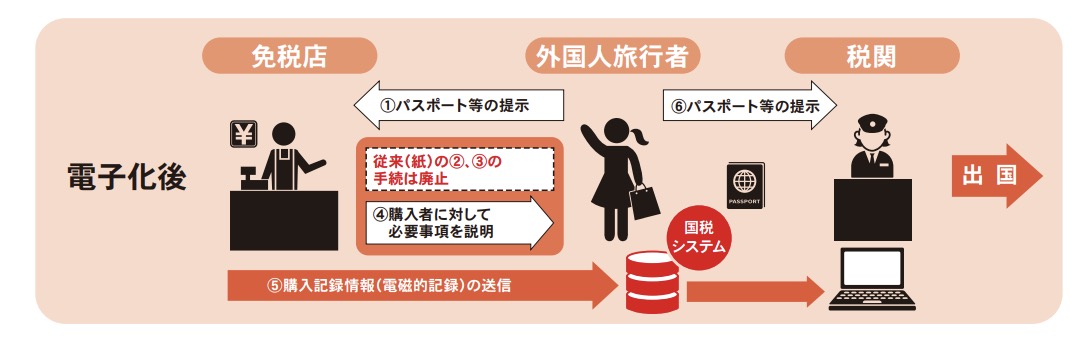

免税販売の電子化対応とは、2021年10月から義務化された「免税販売を電子的に行うためのルール」です。従来の免税販売は、店舗と外国人観光客、として空港の税関にて紙のやり取りが行われていました。

上記画像の通り、商品購入者のパスポートの写しを取得したり購入記録表の貼付・割印を行うなど、従来の免税販売は手間が多いという課題がありました。これを解消するために義務化されたのが免税販売の電子化です。

免税販売の電子化により、パスポートの提示と購入者に対する必要事項の説明のみで免税販売が完結するようになりました。税関では国税システムをチェックするため、店舗だけでなく行政業務の効率化にもつながっています。

免税販売の電子化対応で変わったこと

ここまで解説した免税販売の電子化対応により変わったことは、下記の4点です。

- 購入誓約書の作成・保管が不要になった

- パスポートの写しの提出・保管が不要になった

- 購入記録票の作成・提出が不要になった

- 購入者に対する必要事項の説明が新たに必要になった

「購入者に対する必要事項の説明」が新たに必要となりましたが、従来の免税販売にかかっていた手間・負担を考えると、業務負担の大きな軽減につながっています。

免税販売の電子化対応をするには

店舗が免税対応をするにあたって重要となるのが、やはり「免税販売の電子化対応」です。最後に、免税販売の電子化対応をするための手順を解説します。

1. 購入記録情報の提供方法の決定

免税販売の電子化対応において、店舗は外国人観光客から受け取ったパスポート情報を電磁的に記録し、これを国税システムにリアルタイムで送信します。「リアルタイムで送信」が原則になるため、これに対応したシステムを導入しなければいけません。

購入記録情報の提供方法は2通りあります。

1つ目は、自社開発または購入したソフトウェア・アプリケーションを用意する方法です。これは開発・購入に多額のコストがかかるため、百貨店や大型デパートなど独自のPOSシステムを導入している店舗・企業に向いています。

2つ目は、「承認送信事業者」を介して購入記録情報を送信する方法です。承認送信事業者とは免税店の代わりに購入記録情報の作成・送信を代行できる事業者のことです。免税店は承認送信事業者に対して必要な情報を共有し、承認送信事業者が国税システムにその情報を送信します。

店舗の免税対応において現実的な選択肢は「2つ目の方法」です。たとえばクラウドPOSレジの「スマレジ」は承認送信事業者として登録されています。

スマレジのリテールビジネスプラン(月額15,400円/1店舗)なら、導入するだけで免税販売の電子化対応を完了できます。専用のパスポートリーダー(月額1,650円/1台)を利用すればパスポートの読み取りも一瞬で行われ、購入記録情報はリアルタイムで国税システムに送信されます。

2.届出書を提出する

購入記録情報の提供方法を決定したら、必要書類の1つである「購入記録情報の提供方法等の届出書」を記入し、「輸出物品販売場許可申請書」と合わせて管轄の税務署に提出しましょう。

「店舗が免税対応する3つのステップ」で解説したように要件を満たし審査に通過できれば、免税店としての商品販売がスタートします。

スマレジなど承認送信事業者を介した購入記録情報の送信方法を選択した場合は、「承認送信事業者の識別符号」と「承認送信事業者の氏名又は名称」の記入を忘れないようにしましょう。

たとえばスマレジで免税販売の電子化対応を行う場合は、次のように記入します。

- 承認送信事業者の識別符号

- 3 1200 0206 4771 0140 0001

- 承認事業者の名称

- 株式会社スマレジ

「承認送信事業者の識別符号」と「承認送信事業者の氏名又は名称」は導入するシステムによって異なるので、間違いのないよう公式サイトでチェックするか、担当者に問い合わせましょう。

スマレジで免税対応しよう!

免税対応のステップそのものは難しくありません。問題は「免税販売の電子化にどう対応するか」です。そこでおすすめしたいのが、クラウドPOSレジの「スマレジ」による電子化対応です。

スマレジは手持ちのiPadにインストールするだけでPOSレジとして利用できます。会計業務の効率化やレジ締め作業時間の短縮、日々の売上データを分析できるなど、さまざまなメリットがあります。

それに加えて免税販売の電子化対応もかんたんに済ませられるので、免税対応を検討している店舗におすすめです。スマレジで免税対応を素早く行い、さらにレジ締め・売上分析などの機能を活用して、店舗運営の効率化・見直しを図ってみてはいかがでしょうか?

スマレジ

スマレジ POSレジの

POSレジの